Los fondos impulsan la cotización desde el mes de octubre; el bono autonómico a 16 años paga el 3,3% frente al 1,4% del soberano

Los tipos negativos de la deuda europea se remontan varios años atrás. El sacralizado bund alemán a 10 años, el summum de la renta fija anticrisis, marcó por primera vez en la historia rentabilidades negativas en junio de 2016. Ahora su rendimiento está en el –0,07% y ha contagiado al resto de la deuda soberana de la zona euro. España paga por sus bonos a una década alrededor del 0,9%, entorno de mínimos históricos. Los gestores de fondos españoles y extranjeros se han lanzado a comprar bonos catalanes, y el precio de los que vencen en 2035 se dispara un 10,6% desde los mínimos de octubre.

El referéndum del 1 de octubre de 2017 provocó el descalabro de esa deuda autonómica. Y hubo gestoras, como Buy & Hold, que aprovecharon el momento de máxima tensión para entrar. “Compramos el que expira en 16 años con un rendimiento del 6% y lo vendimos al 4%, de manera que nos apuntamos plusvalías [por el avance del precio] superiores al 30%”, señala Rafael Valera, consejero delegado de la firma. “Hemos deshecho la posición, no porque no creamos que no tenga potencial, sino porque ya hemos logrado lo que nos marcamos como objetivo”, explica. El fondo B&H Renta Fija gana un 4,7% en el año.

La deuda catalana es la única con calificación inferior a la de grado de inversión (es decir, de bono basura) por las dos agencias que siguen su solvencia: Moody’s, que le asigna Ba3, tres escalones por debajo, y Fitch, que se lo deja en BB, dos peldaños menos que el venerado rango de BBB–. También tienen suspensos la Comunidad Valenciana y Murcia pero no de todas las agencias que las califican.

“La deuda catalana se ha convertido en el gran refugio de los fondos que no se conforman con la rentabilidad del bono soberano español. Es la única comunidad que ofrece una prima significativa frente al bono soberano español”, explica el experto de Buy & Hold.

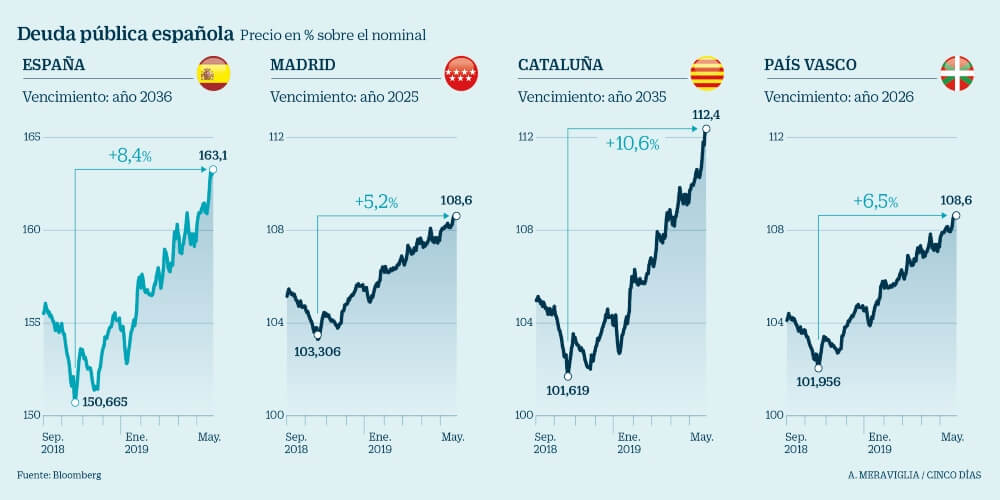

El bono catalán que vence en abril de 2035 ofrece un rendimiento –que se mueve de forma inversa al precio– en el entorno del 3,3%, cuando su comparable soberano, que expira en mayo de 2036, paga un 1,4%. En cuanto al precio, la deuda cotizada de la comunidad autónoma se revaloriza cerca de un 11% desde los mínimos de octubre. Entonces comenzaron a sonar los tambores de desaceleración económica por el temor de la, por entonces, todavía incipiente guerra comercial entre Estados Unidos y China.

Mientras, los bonos estatales que deben reintegrarse en 17 años suben desde entonces un 8,4%; los de Madrid con fecha de caducidad en 2025, un 5,2%; y los del País Vasco que mueren en 2026, un 6,5% (véase gráfico).

Pimco, la mayor gestora de renta fija del mundo, propiedad de Allianz, acumula más de 350 millones de euros en deuda catalana con vencimientos en 2020, 2021, 2035 y 2041, según Bloomberg. Nordea cuenta con 118 millones de euros y Royal Bank of Canada, con 44.

Los expertos consultados consideran que el riesgo extra respecto a los bonos soberanos es mínimo, pese al menor rating de la deuda catalana. Bien es verdad que la Generalitat lleva sin vender deuda en el mercado mayorista desde 2009, cuando emitió 140 millones a diferentes vencimientos. Realizó otra en febrero de 2010 pero en ese caso la colocación fue fundamentalmente a través de oficinas.

“Hay que tener en cuenta que, a pesar de la incertidumbre que genera la situación política de Cataluña, está el paraguas del Estado como escudo protector”, señala David Ardura, director de gestión de Gesconsult. Este experto considera lógico que “en un escenario de tipos cero haya muchos inversores que recurran a estos activos, porque ofrecen rentabilidades más atractivas que las referencias del Estado”. Aunque puntualiza que ellos no invierten ni en deuda autonómica ni estatal porque no ven valor. Ignacio Victoriano, gestor de renta fija de Renta 4, avisa de que una parte importante de los fondos tienen vetada la apuesta en bonos catalanes por su calificación inferior al grado de inversión.

La rentabilidad en la renta fija pública escasea, y unos pocos puntos marcan la diferencia. Así, desde que arrancó el año varias comunidades autónomas se han lanzado a emitir bonos. Andalucía, Baleares, Madrid y Castilla y León han salido con gran éxito al mercado.

El precio del bono catalán se dispara un 11% al erigirse en alternativa a los tipos cero