Un documento de trabajo muestra que desde los 90 la desregulación bancaria ha propiciado que el crédito vaya de actividades productivas hacia activos inmobiliarios

El crédito bancario es un elemento clave para el crecimiento económico. De hecho ha sido el eje fundamental de las políticas de los principales bancos centrales mundiales desde el estallido de la crisis financiera. Compras de activos, recortes de los tipos de interés o subastas de liquidez han tenido como fin último que el crédito fluya hacia la economía real. Sin embargo, ¿qué ocurre cuando este crédito no se dedica a inversiones productivas sino a activos financieros o inmobiliarios?

Un reciente documento de trabajo Credit where it's due: A historical, theoretical and empirical review of credit guidance policies in the 20th century (El Crédito es de quien lo merece: Una revisión histórica, teórica y empírica de las políticas de orientación crediticia en el siglo XX), elaborado por Dirk Bezemer (Universidad de Groningen, Países Bajos), Josh Ryan-Collins (Instituto de Innovación y Propósito Público de la UCL), Frank van Lerven (New Economics Foundation) y Lu Zhang (Universidad de Utrecht, Países Bajos), intenta arrojar algo de luz sobre ello.

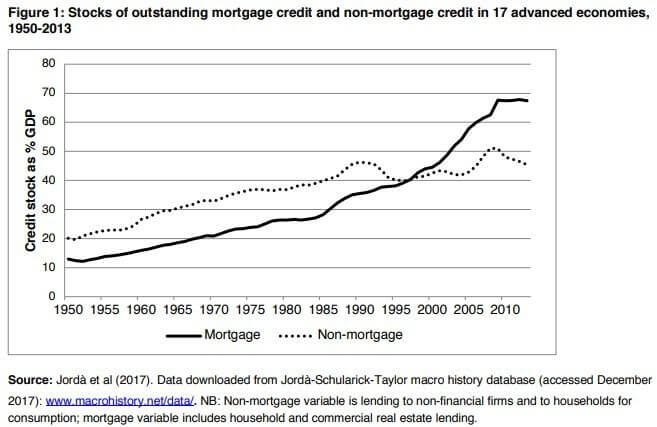

De acuerdo con los autores, desde los años noventa, la mayor parte del crédito bancario en las economías avanzadas se ha dedicado a la compra de activos inmobiliarios y activos financieros, como las acciones, en lugar de destinarse a empresas que crean nuevos bienes y servicios, lo que ha tenido un impacto tanto en la productividad laboral como en el crecimiento de los salarios.

“Los sistemas bancarios en las economías industrializadas se han alejado de su papel de proporcionar capital de trabajo y fondos de inversión a las empresas. Principalmente han prestado contra activos preexistentes, en particular activos inmobiliarios nacionales”, señala el documento.

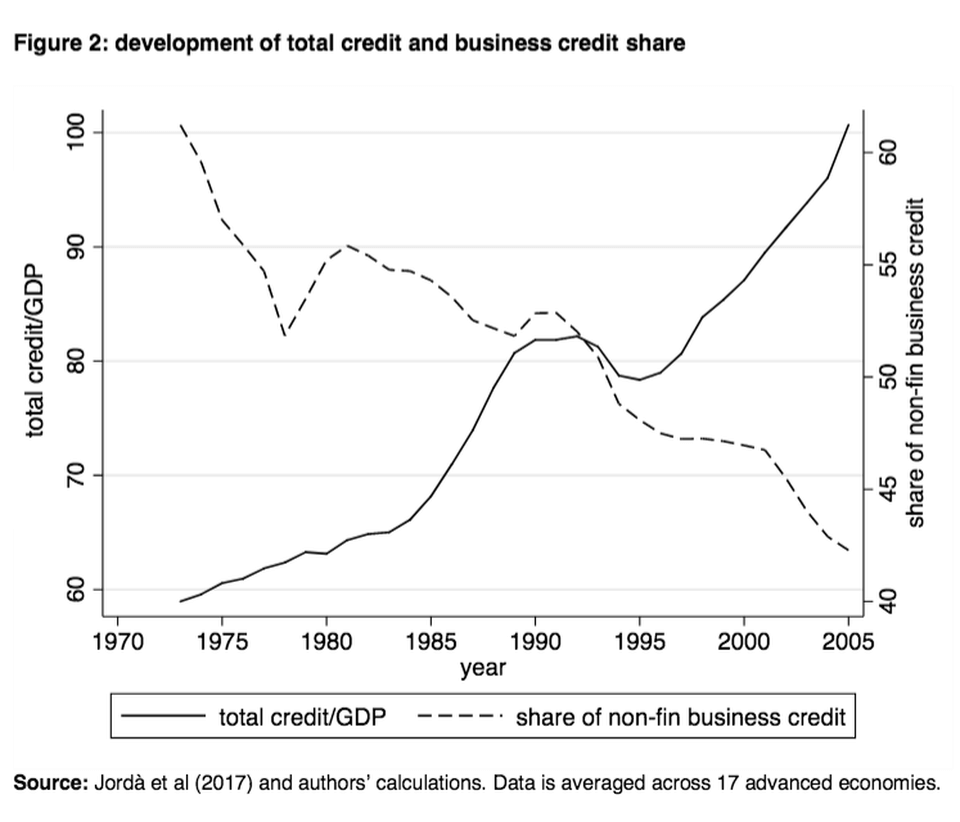

El informe, que analiza el período comprendido entre 1973 y 2005, justo antes del estallido de la crisis, apunta a que la desregulación del sector financiero en las economías avanzadas está significativamente asociada con una menor proporción de préstamos bancarios destinados a financiar actividades productivas.

El flujo de crédito hacia las empresas de bienes y servicios normalmente conduce a inversiones que conducen a un aumento de la productividad y del crecimiento salarial. El crédito que fluye hacia los activos inmobiliarios y financieros normalmente no tendría los mismos efectos, lo que ayudaría a explicar a su vez una mayor desigualdad de los ingresos de los trabajadores, así como una mayor predisposición a la creación de burbujas.

En concreto, en las décadas de 1980 y 1990 la desregulación bancaria, unida a unos Gobiernos que redujeron sus políticas de “orientación crediticia”, aquellas que tienen como objetivo dirigir el crédito hacia ciertas industrias, habrían ayudado a alimentar la burbuja. Una tendencia que se vio intensificada por innovaciones financieras como los derivados. El resultado: la crisis financiera de 2008.

El momento en el que el ladrillo sustituyó a la economía productiva en el crédito bancario